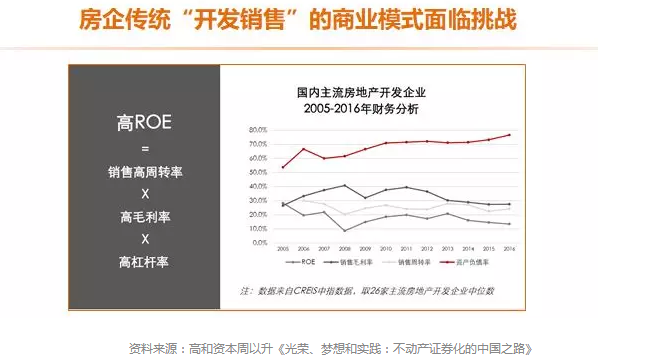

在过去,房地产的商业模式,一言以蔽之,就是高周转、高毛利和高杠杆三驾马车拉动下的增长,在土地红利和房价上涨大趋势下,开发商通过“利润利息差”获得了基于融资的“正杠杆”,进而获得了超额收益,成为社会资源的主要配置者和受益者。

但是现在传统的开发销售模式越来越面临挑战,这主要表现在三个方面:第一,房地产销售“六限”严重制约了高周转,尤其是开发自持要求更是沉淀了大量资金,严重拉了资金周转效率的后腿,第二,土地成本不断上升,加之价格备案管制给高毛利带来双杀,而政策的去杠杆要求,尤其2018年融资形势的趋紧,更是让高杠杆模式风险凸显。

在这种情况下,开发商到底向何处去?怎么办?政策到底想驱动地产走向何方?笔者认为,十九大期间先后发行的新派公寓REITs、保利公寓REITs具有风向标意义。

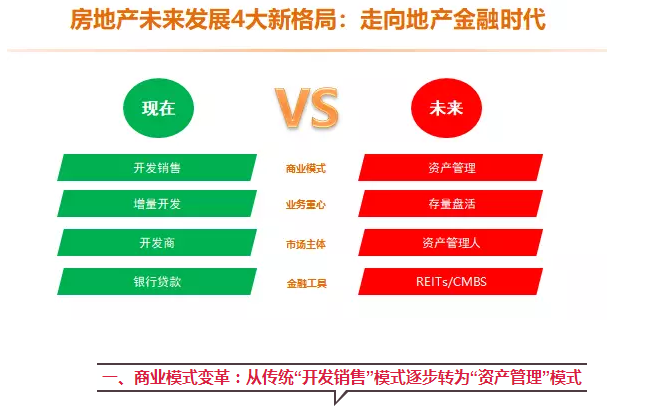

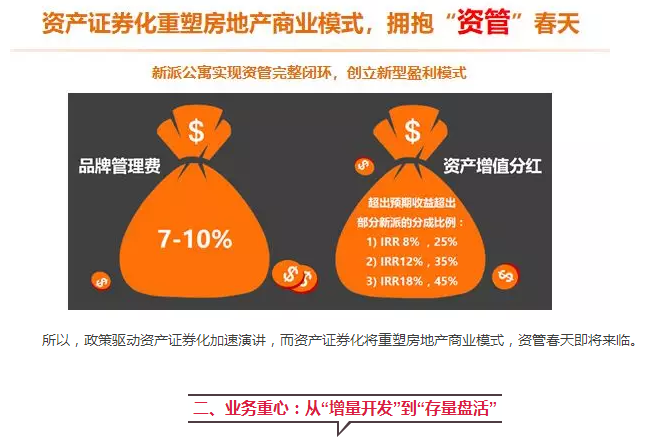

从政策解读层面来看,政府希望房地产从原来的“交易-流量”模式转向“持有-运营”模式,从依靠价差获利转为扎扎实实的运营,租金获利,并且通过REITs手段,解决租赁模式下持有运营资金瓶颈问题,也让具备专业运营能力的轻资产管理公司有机会脱颖而出,借助社会化资本扩大管理规模,获得更高回报。

从企业案例角度,新派公寓更是给我们打造了一个很好的样本,新派公寓通过“成立轻资产公寓品牌-成立私募基金-收购物业-改造运营-类REITs"这个模式,打通了资管的完整闭环,创立了一个新型的盈利模式,那就是在0投入的情况下,新派公寓依靠自己基金管理人和品牌管理人双重角色,获得了两大收益,第一个是品牌管理费,相当于租金收入的10%,旱涝保收,第二个是资产增值分红,基于业绩贡献表现可获得资产增值部分的25%-45%。这个生意模式太好了,零投入,但可以获得整体利润的35%-55%(把租金收入也算到利润去),这是大家梦寐以求的无本万利的做生意的方法。

在过去,开发商业务重心都是在不断盖房子,盖各种各样不一样的房子,来满足不同家庭不同阶层的需求。笔者也一直认为,未来5-10年增量开发仍然处于黄金发展期,只不过行业的淘汰赛会越来越激烈,两三年内不到千亿,那么后续后续发展就会很被动。

在增量市场激励搏杀的同时,我们也必须看到行业发生了非常大的变化,这主要体现在三个方面:

第一个,城市更新成为新的战场,尤其在一线城市成为主战场。尤其在一线城市,新增土地供应极其有限,且大部分新推土地都是以纯租赁用地的方式出现的,作为面包师,开发商连面粉都没有了,怎么造面包?原料哪里来?毫无疑问城市更新就是新的主战场,需要开发商提前切入,但是城市更新业务属于周期长,见效慢的业务,需要时间和耐心,如果开发商在这块切入比较早,就会非常有优势。比如像深圳的佳兆业集团在十几年前就切入城市更新业务,积淀深厚,有效地探索出了企业、村民、政府三赢的存量开发模式,成绩斐然,毫无疑问在存量市场风口到来时将占据先机和主动权,率先受益。

第二个,当房子不是主要矛盾,内容不够用就成了突出问题。用恒大原副总裁、星库空间CEO白羽总的一句经典话来说就是:“房子太多,内容不够用”。所以我们看到目前行业一些优秀的运营商,比如像前面所讲的新派?为什么他能以零投入但能享受到类似铁狮门和凯德式的费率收益(管理费+超额提成)?这不是凭空来的,举个简单的例子,比如像下图是新派北京CBD公寓,像我们平时常见的公寓都是水泥地,白墙,但是新派别具匠心的给楼梯全部铺上了塑胶跑道,并且把白墙请美院学生花了各种运动图案,成本不高,但是一下子使得公寓具备了高颜值,同时,在给传统空间美颜之余,新派公寓更是给这栋楼赋予了不一样的精神内涵:那就是不仅仅给租户提供的是一个居住空间,更是一个有信仰的地方——那就是弘扬体育精神,提供一种健康积极奔跑的生活方式。

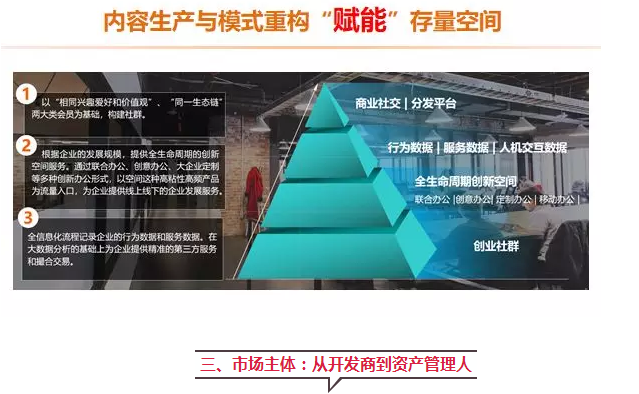

第三个,除了空间以外,更有企业已经在探索基于空间的新的商业模式,就像毛大庆所说,现在空间收益已经不是靠租金差这种传统模式,未来就是要0租金,但是通过引入多个IP,产生非常大的空间流量和流水,最终获取流水分成这种模式,对租户而言零成本,对运营者而言流水分成远高于租金,更可贵的是租户和运营者从原来租金的对立面,成为空间共荣共生的关系,需要一起把空间建设好才能让双方都能更好的生存。

另外像下图所示,比如说国内联合办公前五强方糖小镇,他的商业模式已经不再是基于空间这一模式,空间只是其商业模式的载体,而非商业模式本身,他的商业模式是什么呢?首先要形成一个同好同链,能够产生化学反应、自组织的创业社群,然后基于社群,提供全生命周期的办公空间,通过空间作为载体,不断收集企业和办公人群的行为数据、服务数据以及人机交互数据,最终基于这些数据形成一个商业社交、流量分发平台。尽管这个模式要实现还有很长路要走,但是至少给空间的利用打开了新的窗口,原来在传统的空间里面有这么多文章可以做,有这么多创意和新的商业模式可以产生!这个空间实在太性感了!

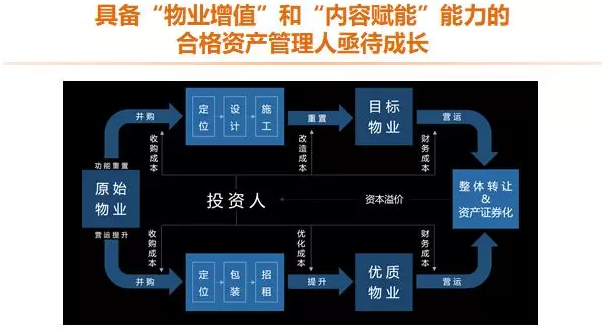

但与此同时,我也认为,具备物业增值和内容赋能能力的合格资产管理人亟待成长,对于资产管理人来说,我认为核心需要具备两个能力:

第一个是硬的能力,那就是能够针对原始物业,通过改造、功能充值,提升建筑物空间价值,第二个就是软的能力,能够通过精细化运营,通过对空间的内容植入,提升空间的坪效,既能做好外科医生,又能做好内科医生,并且通过硬软两种手段两大能力,通过资产证券化的方式实现物业的退出和经营能力的变现。

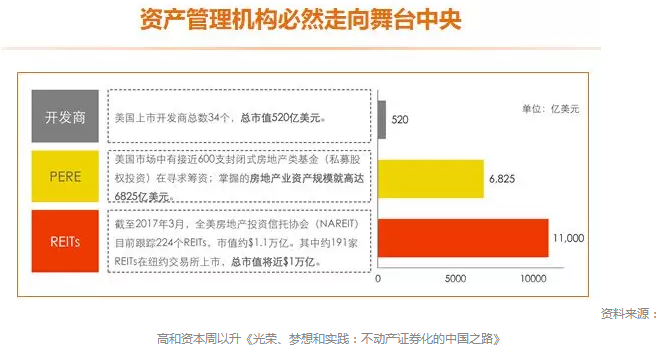

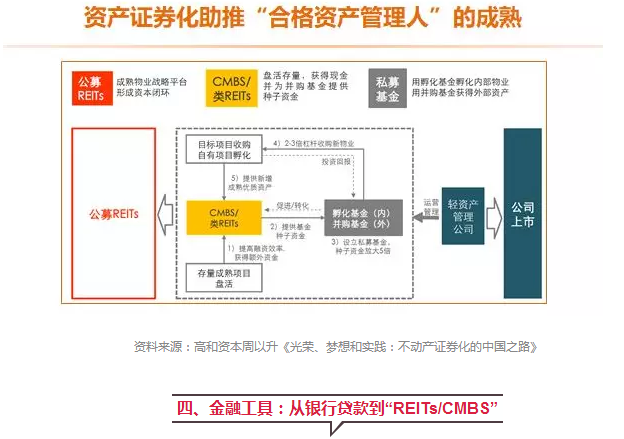

而资产证券化,将助推合格资产管理人的成熟。在过去,撬动物业需要大量的自有资金和贷款,靠的是财务杠杆驱动,而这目前越来越遇到瓶颈,面临风险。而通过资产证券化的方式,资产运营者可以专注扮演好轻资产管理公司的角色,持有物业可以通过并购基金,融资工具可以通过CMBS,最终退出通过REITs的方式,实现社会化资本持有,撬动海量的社会资本,不断提升资产管理规模。作为轻资产管理公司本身,可以通过资管规模和卓越的运营表现获取管理费和超额利润分成,这里放大的是企业的经营杠杆,所谓经营杠杆实际上是一种能力杠杆,越用越好用,越用壁垒越高,越用估值越高,且轻资产公司本身比重资产公司在海外市场的估值要达两倍以上。

过去大家都不愿意做的运营商,未来极有可能成为香饽饽。

在过去,主要的融资工具都是银行贷款、公司债等融资方式,核心依赖的是资产抵押和主体信用。而在目前整个经济去杠杆的背景下,开发商遭受了严峻的资金挑战,如何革故鼎新?

未来,这种基于银行贷款的间接融资模式,一定会往“REITs/CMBS”这种直接融资工具去转型,换句话说,过去贷款看重主体信用,未来则更加注重资产本身质量,资产的信用,资产的现金流能力,如果资产信用这一新的价值观树立起来,将给房地产广大中小开发商带来福音,因为他们都是在银行贷款,考察主体信用下的弱势群体,小个体也可以获得高评级——如果资产质量优良的话。

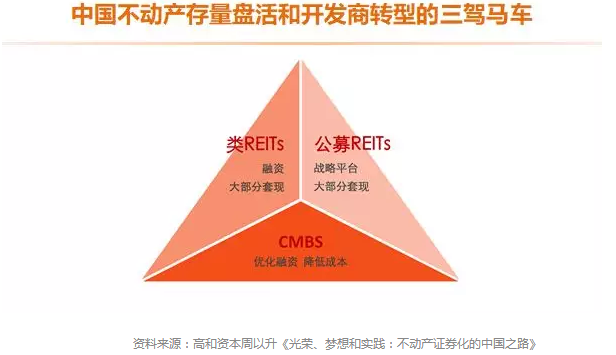

所以未来不动产存量盘活的主要工具将是三个:第一个是基于债权的CMBS,第二个是基于股权的REITs,第三个就是中间过渡形态的类REITs,这三大工具的发展也将驱动开发商深刻转型。

在目前,制约REITs发展的核心瓶颈主要是两个:

第一个,缺乏好的基础资产。怎么定义“好的基础资产”呢?关键就是租金回报率。目前我们说的基础资产,为什么很难上REITs呢?当然有各种各样的原因,比如说有税收等等各方面的原因,实际上我认为最关键一点就是我们现在的基础资产收益太低。比如说住宅,现在在一线城市它的租金收益才1%、2%,你怎么做REITs?当然,商业物业相对高一点,可能有4%、5%,相对来说好一点,但这只是一个方面,基础资产收益太低。

第二,目前缺乏低成本的融资工具,使得经营物业的杠杆是负杠杆。美国的REITs有10%左右的收益率,实际上并不是这个物业收益有这么高,它的物业收益其实只有5%、6%,但是美国的REITs有一个特别好的条件,它有一个低成本融资工具CMBS,它的利息可能只有2%。物业收益有5%、6%,利率只有2%,这时候你就借钱,我借越多的钱,我就可以把杠杆用起来,相当于原来5%的收益就可以变成8%、9%,但是这一点在我们国内都行不通,我们现在利率是倒挂的,住宅的收益率远远低于融资的利率,商业物业有些好的,它的租金收入比利息略高一点。在美国我们会发现,主流的融资工具除了商业贷款,更是倚仗CMBS这一低成本的融资工具。

当然在中国,CMBS有巨大的空间,中国有60万亿的商业物业的价值,美国的渗透率达到了20%,中国未来的市场应该也是一个10万亿的市场,这是一个特别大规模的市场,所以CMBS作为REITs配套的融资工具一定是未来的发展方向。